Заёмщики, которые взяли в банке кредит, вовремя не вернули или просрочили с очередным ежемесячным платежом, вносятся в отдельную базу данных. Этот список доступен всем банкам РФ, которые занимаются кредитованием населения. Даже если заёмщик закрыл проблемный кредит, то он еще какое-то время будет оставаться в списке должников. Достоверную информацию о задолженности, можно просмотреть только на официальных сайтах.

Содержание

Почему банки отказывают в кредите?

Банки часто отклоняют заявки на выдачу кредитов. Причины отказа могут быть связаны с внутренней политикой финансового учреждения.

Причинами отказов в кредите может быть:

- Отсутствие гражданства РФ или регистрации;

- Нет официального трудоустройства и подтверждения дохода;

- Маленькая зарплата;

- А еще отказывают, когда есть много непогашенных кредитов или у клиента испорченная кредитная история.

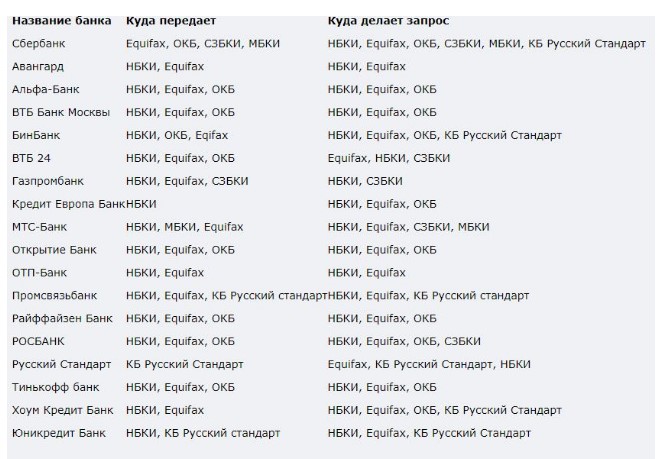

Многие заёмщики ошибочно считают, что каждый банк создает свою отдельную базу, куда вносит недобросовестных клиентов. На самом деле, есть списки для внутреннего пользования и общая БКИ, куда делает запрос служба безопасности финансового учреждения. Вся негативная информация из БКИ становится поводом для отказа.

Как банки узнают о том, что у заёмщика есть долги?

Идеальном вариант — это когда клиент обращается в банк, заключает договор на выдачу ссуды, получает кредит, а потом возвращает кредитору деньги без просрочек. Но, экономический кризис, сложное финансовое положение в стране, для многих граждан внесло свои коррективы – заемщики не могут вернуть ссуду по причинам, которые от них не зависят (сокращение рабочих мест, ухудшение здоровья, вынужденный переезд).

На 3 — 5 день с момента возникновения просрочки, данные о заемщике передаются в БКИ, и с этого дня анкета заёмщика считается испорченной.

Вся информация о клиентах, которые хотя бы один раз пользовались банковскими кредитами или услугами МФО, передается в Бюро Кредитных Историй. В анкетах обязательно есть данные паспорта, контактная информация и сведения о выданных суммах (сроки, условия кредитования, штрафы, просрочки).

Информацию из анкеты заёмщика удалить нельзя. Можно только добавлять положительные записи, чтобы выровнять ситуацию с плохой характеристикой. Информация о заёмщике хранится 10 лет и с каждой последующей записью этот срок возобновляется.

Чем опасна плохая кредитная история?

- Заёмщик не сможет получить новый кредит. С вероятностью в 90% ему откажут в ипотеке, автокредитовании, выдаче наличных средств;

- В случае длительной просрочки банки перепродают проблемные кредиты коллекторам. А те, долги получают различными способами (угрозами по телефону, ночными звонками, могут – и визитам);

- Если в одном банке открыт кредитный, дебетовый или депозитный счет, тогда задолженность по кредиту будет списываться с этих счетов;

- Если заёмщик претендует на рабочее место руководителя или должность, связанную с материальной ответственностью, то ему, скорее всего, откажут в кредите;

- Задолженность по кредитам, которая превышает 10 тыс. рублей, банки стараются возвращать через суд. Запрет на пересечении государственной границы и арест имущества – последствия задолженностей перед банком.

Если банк хочет вернуть долг через суд, подал иск и выиграл процесс, то с этого момента данные о должнике передаются в «Реестр должников». Вся полученная информация находится на сайте судебных приставов. Доступ к этой базе – открытый и бесплатный.

База должников на сайте судебных приставов

На сайте «Федеральной службы судебных приставов» находится вся информация о делах, которые выиграли кредиторы. Заёмщик может просмотреть, какую сумму с него требует банк, и какому приставу передано дело. Прямо на портале указаны все реквизиты для проведения интернет-платежа, можно перечислить требуемую сумму и закрыть задолженность перед банком.

Для оплаты нужно:

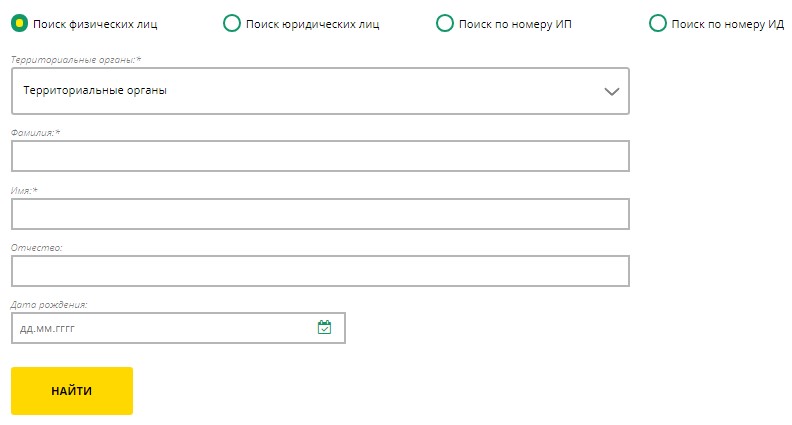

- Перейти на официальный сайт «Федеральной службы судебных приставов»;

- Найти форму поиска для физических лиц;

- Заполнить представленную анкету и нажать кнопку «Поиск».

Если у клиента существует проблемная задолженность, то фильтр сработает и выдаст весь необходимый результат.

Достоверная информация о задолженности находится только на официальном сайте. Все остальные ресурсы, которые предлагают платный поиск, являются мошенниками. Банки не создают, и тем более, не публикуют «черные» списки должников. Поэтому и доступа к такой информации у клиентов нет.

Если фильтр сработал и ваше имя высветилось среди должников, то лучше расплатиться по задолженности с банком. Это можно сделать через сервис «Сбербанка» или обратиться в «Промсвязьбанк». Так же, внести средства можно и через электронные кошельки, терминалы, банкоматы «Киви». После получения оплаты, системе потребуется около недели на обработку информации, изменение или полное удаление сведений.

Кто попадает в «чёрные» списки?

Для проверки личности клиента, банки пользуются информацией из БКИ, а также своими внутри банковскими списками, куда входят злостные неплательщики. К должникам из «чёрных» списков относятся клиенты, которые не раз нарушали условия договора, отказывались вносить оплату и совершали большие просрочки. Но, информацию из таких списков банковские сотрудники воспринимают по-разному. Ведь часто в перечень должников попадают клиенты, у которых случились временные материальные трудности, возникла задолженность, но позже прошла оплата. При этом фамилии таких заемщиков продолжают оставаться в «черных» списках.

Каждый клиент имеет право в судебном порядке оспорить свое зачисление в «чёрный» список. Почему это важно? Причина в том, что попасть в список неплательщиков легко, а как выйти из него вам однозначно никто не скажет – процедура полностью не отработана.

Списки должников, которые банки формируют отдельно для внутреннего пользования, не являются общедоступными, и клиенты разузнать подробную информацию не смогут. Поэтому не верьте тем, кто предлагает за вознаграждение предоставить вам эту информацию. Так действуют мошенники.

Какие бывают списки должников?

Существует два вида списков:

- Внутренний банковский. Список состоит из перечня клиентов конкретной финансовой организации, которые когда-либо пользовались кредитными услугами и своевременно не возвращали долги;

- Глобальный. Здесь находится вся информация должников, с которыми судились банки, и выиграли процессы. Этот список находится на сайте «Судебных Приставов» и является бесплатным, общедоступным.

Если зачисление в ЧС было проведено по решению судебного заседания, то выйти из этого списка уже не получится. Это значит, что заёмщик больше не сможет пользоваться кредитными услугами российских банков. Дополнительно могут возникнуть и проблемы с выездом за границу, по правилам должника не выпустят на протяжении 30 дней с момента полного погашения банковской задолженности.

Благодаря сегодняшним интернет-возможностям поиск должников, может проводиться посредством социальных сетей, отслеживания ip-адресов ПК или номеров смартфонов. Такими способами на неплательщиков выходят банки, коллекторы.

Стоп-листы

Такие списки-листы составляет каждый банк. Туда входят клиенты, которые предоставили недостоверную личную информацию, должники, лица с психическими отклонениями, мошенники и нарушители закона. Конечно, случаются ошибки, и некоторые клиенты случайно попадают в такие списки.

К таким клиентам применяются штрафные санкции:

- Негативный отзыв в кредитной истории, что автоматически снижает рейтинг заемщика;

- Запрет на кредитование;

- Инициализация судебного разбирательства.

По решению приставов средства у должников могут списываться с действующих счетов в пользу задолженности. Так же, может описываться имущество и продаваться с торгов. Накладывается запрет покидать страну, а если у должника есть права, они могут быть изъяты.

Как можно узнать кредитную историю?

Есть два официальных способа узнать сведения из истории заёмщика:

- Перейти на сайт «ФССП», заполнить анкету и найти себя в списках;

- Подать заявку в «БКИ» – таких бюро больше 30 по всей России.

Точно узнать, в каком бюро хранится ваше досье, можно через ЦККИ. Запрос нужно делать через сайт «Центробанка».

Получить данные из «БКИ» можно и через обслуживающий банк, отправить телеграмму, воспользоваться интернет-сайтом или адресом Бюро (если имеется). Если действовать через банки и салон «Евросеть», то услуга обойдется в 1 тыс. рублей. Также, можно воспользоваться сервисом «АКРИН», но здесь необходима обязательная регистрация клиента.

Можно воспользоваться любым подходящим способом, чтобы выяснить свою кредитную историю, но старайтесь договариваться с банками и не доводить дело до судебных разбирательств.